Лизинг недвижимости

|

Лизинг недвижимости — это понятие входит в нашу жизнь, когда возникает вопрос «Каким образом приобрести здание, если у компании не хватает средств? Да еще так, чтобы эта покупка оптимизировала налоговые обязательства?». Рано или поздно в любой компании возникает необходимость приобрести недвижимость в собственность, будь то офисное здание или производственное помещение. Однако единовременное отвлечение солидных средств на подобную покупку часто оказывается неэффективным. Обращение в коммерческий банк также может не принести желаемого результата: отечественные банки пока еще неохотно предоставляют «длинные кредиты», а у компаний зачастую не хватает обеспечения. Кроме того, по действующим нормативам имущество, приобретаемое с помощью банковского кредита, не может служить его обеспечением. Чтобы разрешить проблему, руководителю компании стоит воспользоваться лизингом недвижимости, при котором допускается передача кредитору в залог имущества, приобретенного в соответствии с целевым назначением кредита. Договорная база сделки по лизингу недвижимости практически не отличается от сделок с прочими объектами лизинга. В ее основе — договор лизинга между лизингодателем и лизингополучателем и договор купли-продажи между лизинговой компанией и продавцом объекта недвижимости. Договору лизинга, как правило, сопутствуют кредитный договор (договор по привлечению финансовых ресурсов) и договор залога (поручительства и т. п.). Параллельно с договором купли-продажи заключается договор на аренду земельного участка, где возведен объект недвижимости — предмет лизинга. Причем на последний договор уже не распространяются льготы, связанные с лизингом (а именно, право ускоренной амортизации объекта с коэффициентом не более 3-х и последующим переходом права собственности лизингополучателю после выполнения им всех обязательств по договору лизинга). Нормативно-правовое регулирование сферы лизинга недвижимости в РФВведениеНаучно-технический прогресс сферы производства, переход к рыночной экономике, изменение условий хозяйствования и экономических отношений вызвали необходимость поиска и внедрения нетрадиционных методов обновления материально-технической базы и модификации основных фондов. Одним из таких нетрадиционных для нашей страны методов является лизинг. Лизинг — вид инвестиционной деятельности по приобретению имущества и передаче его на основании договора лизинга физическим или юридическим лицам за определенную плату, на определенный срок и на определенных условиях, обусловленных договором, с правом выкупа имущества лизингополучателем. Предметом лизинга могут быть любые непотребляемые вещи, в том числе предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество, которое может использоваться для предпринимательской деятельности. Предметом лизинга не могут быть земельные участки и другие природные объекты, а также имущество, которое федеральными законами запрещено для свободного обращения или для которого установлен особый порядок обращения. Существует несколько основных вариантов лизинговых соотношений:

Особенностью лизинга является то, что он является способом реализации отношений собственности, выражающим определенное состояние производительных сил и производственных отношений, с которыми он находится в тесной взаимосвязи. Лизинг, с одной стороны, способствует становлению частной собственности на средства производства, а с другой — ведет к преодолению ее, смене владельца и пользователя. При использовании лизинга всегда можно выкупить взятое в лизинг имущество. Таким образом, лизинг является не только инструментом обращения и обновления основных фондов, но и их приобретения. Лизинг имеет ряд преимуществ перед арендой и другими способами приобретения основных фондов, например, при помощи кредита, за счет льгот, предоставляемых государством для лизинговых сделок и гибкой системы лизинговых платежей. Во-первых, имущество, взятое в лизинг, может находиться на балансе лизингодателя, что уменьшает расходы лизингополучателя по уплате налога на имущество. Во-вторых, лизинговые платежи относятся на себестоимость, что уменьшает налогооблагаемую прибыль.

В-третьих, малые предприятия освобождаются от уплаты НДС при использовании лизинга. Система лизинговых взаимоотношений изображена на рис.1.

При лизинге недвижимости лизингодатель строит или покупает недвижимость по поручению арендатора и передает ему для использования в предпринимательских целях с правом выкупа или без него по истечении срока договора. В соответствии с классификацией недвижимых объектов различают лизинг промышленных предприятий, производственных зданий и сооружений, офисных, торговых и складских помещений и пр. Нормативно-правовое регулирование лизинговых отношенийСхема 1. Система лизинговых отношений [3]

Схема 2. Лизинг как комплекс экономико-правовых отношений [3]

На схеме 2 изображен комплекс экономико-правовых отношений, возникающих при лизинге, который показывает что лизинг — это особый вид предпринимательской деятельности, включающий три формы организационно-правовых отношений: арендные, кредитные и торговые, содержание каждого их которых в отдельности полностью не исчерпывает сущности таких специфических имущественно-финансовых операций. Схема 3. Основные нормативно-правовые акты, регулирующие лизинговые отношения [3]

Основными документами, регулирующими лизинговые взаимоотношения, являются ГК РФ, часть вторая и ФЗ «О лизинге». До принятия ФЗ «О лизинге» действовало Временное положение о лизинге, утвержденное постановлением Правительства РФ от 29 июня 1995 г. № 633 (в ред. постановлений Правительства РФ от 23 апреля 1996 г. № 528, от 27 июня 1996г. № 752, от 21 июля 1997 г. № 915). Противоречия ГК и ФЗ «О лизинге»

ФЗ «О лизинге» объединил и развил нормы, регулирующие гражданско-правовые аспекты лизинговой деятельности, содержащиеся в ГК, Конвенции УНИДРУА о международном и финансовом лизинге, нормативных правовых актах Президента РФ, Правительства РФ, министерств и ведомств. Ст. 665 ГК РФ дает определение финансовой аренды (лизинга), отличное от того, которое содержится в Федеральном законе. Кроме того, в п. 3 ст. 7 ФЗ «О лизинге» выделяются еще три определения: финансовый, оперативный и возвратный лизинг. Таким образом, предлагаемая классификация вступает в противоречие со ст. 665 ГК РФ, поэтому установленная Федеральным законом разновидность «оперативный лизинг» не имеет права на существование и фактически является обычным договором аренды. Определение лизинга, данное в ГК, и его классификация в Федеральном законе смешивают воедино понятия аренды недвижимости и финансовой аренды (лизинга) недвижимости, забывая о главном отличительном признаке лизинга — специальное приобретение имущества для передачи его в лизинг и его использование для предпринимательских целей. Пунктом 1 ст. 14 и п. 5 ст. 18 ФЗ «О лизинге» предусмотрена возможность передачи лизингополучателем предмета лизинга в залог. Эти пункты Федерального закона не выдерживают никакой критики с точки зрения соответствия ГК. Согласно п. 1 ст. 335 ГК РФ, передать в залог можно только имущество, принадлежащее залогодателю на основе права собственности или права хозяйственного ведения. Поскольку передаваемые по договору лизинга право владения и пользования нельзя отнести ни к праву собственности, ни к праву хозяйственного ведения, является невозможным передача лизингополучателем в залог недвижимости, полученной им в аренду по договору лизинга. Следующий момент, который вызывает ряд вопросов, связан с привлечением заемных средств. В п. 1 ст. 4 ФЗ «О лизинге» установлено, что лизингодатель приобретает имущество «за счет привлеченных или собственных денежных средств». Во-первых, это означает, что лизингодатель не может использовать для приобретения или строительства объектов недвижимости оба источника финансирования одновременно. Во-вторых, п. 4 ст. 5 Федерального закона устанавливает, что лизинговые компании имеют право привлекать денежные средства только юридических лиц, а значит, запрещено использование заемных средств, полученных от частных предпринимателей. Кроме того, ст. 9 Федерального закона не допускает совмещение обязательств кредитора и лизингополучателя, за исключением возвратного лизинга. В этом случае, например, банк не сможет дать кредит лизинговой компании для строительства или приобретения нового здания для этого же банка. В-третьих, не понятно как корреспондируют нормы вышеперечисленных статей 4, 5 и 9 с ГК РФ. Они вступают в противоречие с гл. 42 «Заем и кредит» ГК РФ, т.к. ст. 807 ГК не предусматривает каких-либо ограничений в отношении субъектов договоров займа и кредита [4]. Проблемы лизинга недвижимостиВ соответствии со ст. 607 ГК РФ, «в аренду могут быть переданы земельные участки и другие обособленные природные объекты, предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другие вещи, которые не теряют своих натуральных свойств в процессе их использования (непотребляемые вещи)». В соответствии же со ст. 666 ГК РФ, «предметом договора финансовой аренды могут быть непотребляемые вещи, используемые для предпринимательской деятельности, кроме земельных участков и других природных объектов». По ФЗ «О лизинге» предметом лизинга также могут быть «любые непотребляемые вещи», но за исключением земельных участков и природных объектов. Таким образом, ст. 666 ГК РФ и ФЗ «О лизинге» сужают перечень объектов, которые могут быть использованы для финансовой аренды (финансового лизинга) по сравнению со ст. 607 ГК РФ. Тем более в п. 1 ст. 652 ГК РФ говорится о том, что «одновременно с передачей прав владения и пользования такой недвижимостью передаются права на ту часть земельного участка, которая занята этой недвижимостью и необходима для ее использования». Эти ограничения затрудняют возможность проведения операций финансового лизинга с различными объектами недвижимости — зданиями и сооружениями, т. к. не определен порядок выкупа земельного участка, на котором находятся здания и сооружения. Для субъектов малого предпринимательства это означает, что затруднены сделки финансовой аренды с теми зданиями, в которых расположены булочные, столовые, магазины и т. п. Вследствие этого становятся проблематичными операции по лизингу зданий, т. к. типичными является ситуация, когда право на землю и право на здание принадлежат разным субъектам. Из сказанного выше следует, что в настоящее время необходимо разрабатывать организационные и финансовые схемы таким образом, чтобы их реализация отвечала существу лизинговых отношений, но в то же время формально подпадала под категорию аренды с правом выкупа. В Москве, например, проблему невозможности сдавать в лизинг и продавать по истечении срока договора единые комплексы недвижимости — здания и участки под ними — решают путем заключения договоров долгосрочной аренды (на 49 лет) с правом пролонгации. Для того, чтобы лизинг недвижимости получил полное право на существование и развитие, необходимо внести следующее уточнение в ст. 666 ГК РФ и ФЗ «О лизинге»: «предметом договора лизинга могут быть любые непотребляемые вещи, используемые для предпринимательской и профессиональной деятельности юридических и физических лиц, кроме земельных участков, не составляющих единые комплексы с недвижимостью, и других природных объектов». Другой проблемой использования лизинга недвижимости является неприемлемые нормы амортизации на здания, которые делают срок финансового лизинга очень длительным. Законодательная регламентация видов лизинга — финансового и оперативного — существенно увеличивает сферу применения операций лизинга, но отсутствие в российском законодательстве норм об оперативном лизинге, практически не позволяет хозяйствующим субъектам сдавать и брать в оперативный лизинг объекты недвижимости. Трудность с реализацией финансового лизинга недвижимости объясняется тем, что передача объекта в финансовый лизинг должна происходить на срок, приблизительно соответствующий сроку полной амортизации данного объекта. Если речь идет о недвижимости, среднегодовая норма амортизации которой составляет около 3,3%, то срок лизинга будет равен около 30 лет. Если использовать рекомендации Минфина по расчету лизинговых платежей, то сдача объекта меньше чем на 25 лет невозможна. В ФЗ «О лизинге» ст. 31 разрешается утвержденную в установленном порядке норму амортизационных отчислений увеличивать на коэффициент ускорения амортизации в размере не выше 3. При использовании этого коэффициента можно сократить срок амортизации до 10 лет. При любом из этих 3 вариантов расчета нормы амортизации, сделки финансового лизинга затруднены из-за очень длительного срока лизинга, что особенно важно в условиях определенной нестабильности нашей экономики.

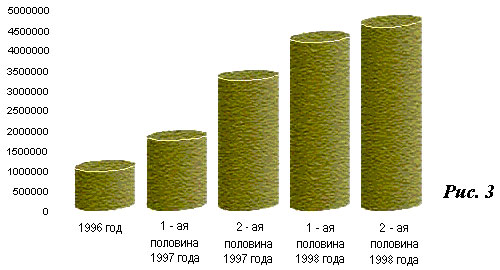

Для сокращения срока лизинга можно использовать методику расчета лизинговых платежей, методику аннуитетов, применяемую на Западе, с помощью которой можно увеличить размер лизингового платежа и тем самым сократить срок лизинга до 3-4 лет. Но в этом случае налоговая инспекция эту операцию будет рассматривать не как лизинговую, а как аренду с правом выкупа и тогда нельзя будет воспользоваться всеми льготами, имеющимися при лизинге. Единственным путем сокращения срока лизинга в этой ситуации является увеличение размера лизингового платежа, за счет увеличения доли амортизационных отчислений. Увеличить амортизационные отчисления можно за счет разрешения использовать коэффициент ускорения амортизации только для лизинга недвижимости с максимальным его ограничением не 3, а, например, 6. Это бы позволило сократить срок финансового лизинга зданий до 5 лет. Таким образом, чтобы сократить срок финансового лизинга и увеличить объем лизинга недвижимости, сделать эту операцию более доступной для субъектов малого предпринимательства, необходимо внести следующую поправку в п. 3 ст. 31 ФЗ «О лизинге»: «При применении ускоренной амортизации используется равномерный способ ее начисления, при котором утвержденная в установленном порядке норма амортизационных отчислений увеличивается на коэффициент ускорения в размере не выше 3, а для зданий и сооружений и другое недвижимое имущество не выше 6». Чтобы сделать более распространенным оперативный лизинг недвижимости, необходимо создать необходимые законодательные нормативы, регулирующие этот вид лизинга. Здесь интересен опыт Украина в решении этой проблемы. В Законе Украины установлена возможность заключать сделки оперативного лизинга хозяйствующим субъектам следующим образом: в качестве одного из критериев используется срок лизинговой сделки, и очень удачным представляется то, что этот срок указывается не в конкретных временных рамках, а относительно срока, за который происходит амортизация определенной части стоимости объекта лизинга. Эта особенность Закона Украины в значительной мере облегчила решение проблемы получения производственных помещений с помощью лизинга, что особенно важно для малых предприятий, чьи финансовые ресурсы не позволяют решить эту проблемы иным путем. Внесение аналогичных норм в лизинговое законодательство России позволило бы создать положительные условия для развития оперативного лизинга недвижимости. ЗаключениеС началом рыночных преобразований в нашей стране лавинообразный рост получил лизинг. В текущем 2000 году доля лизинга в России по прогнозам специалистов должна составить порядка 15—20% в общем объеме инвестиций. В 1998 году объем лизинга составил около 10 трлн. (млрд.) руб. Динамика лизинговых услуг показана на рис. 2 и 3. На начало 1998 г. было выдано около 300 лицензий на осуществление лизинговой деятельности, к июлю 1998 г. их число превысило 700.

Подавляющая часть лизинговых операций в странах-членах Leaseurope (ассоциации европейских лизинговых компаний) составляют сделки с движимым имуществом. Однако статистика за последние 10 лет показывает, что наметилась медленная, но стабильная тенденция роста лизинга недвижимости и его доля в 1998 году в России составила около 13%. Структура договоров лизинга в России в 1998 году показана на рис. 4.

Причем эта тенденция сохраняется и в период экономического подъема, и в период спада: в 1986 году доля движимого имущества в общем объеме лизинговых операций составила 87%, а в 1990 году 83,1%, в 1994 году — 81,3%. Необходимо отметить, что 1994 год стал первым годом оживления на рынке лизинговых услуг после трехлетнего периода беспрерывного падения (с 95,2 млрд. ЭКЮ в 1990 году к 1993 году объемы операций сократились почти на 16%). Поэтому с большой долей уверенности можно говорить о продолжении роста доли лизинга недвижимости в общем объеме лизинга во всем мире, в том числе и в России, в ближайшие несколько лет. Расчеты и практика лизинговой деятельности показывают, что экономическая эффективность от лизинга составляет 7—15% по сравнению с использованием собственных средств и кредитных ресурсов. Этому в немалой степени способствует то, что при приобретении недвижимости по лизингу предприятия сохраняют оборотные средства. Эти преимущества лизинга в совокупности с набором льгот, предоставляемых государством для лизинговых сделок, делают этот вид инвестиционной деятельности привлекательным для многих предприятий и экономически выгодным, что также говорит в пользу дальнейшего развития рынка лизинговых услуг, а следовательно, и увеличения объема лизинга недвижимости. В прошедшем году статистика по лизингу недвижимости была следующей. Основными объектами в лизинге недвижимости являются офисные здания (более 90%) и помещения для розничной торговли (6—7%). Лизинг недвижимости чаще всего заключается на срок 3—8 лет (около 75% договоров). Так как коэффициент амортизационных отчислений небольшой (годовая норма амортизационных отчислений для производственных зданий составляет 1% ), то за период лизинга сумма затрат, относимая на себестоимость, очень мала, выкуп помещения (который составляет около 85% стоимости помещения) лизингополучателем будет производится из прибыли. Т. е. фактически необходимо иметь значительную прибыль от реализации или свободные средства для выкупа оборудования в срок лизинга. Например, договор по лизингу торгового комплекса площадью 3 тыс. м2 оценивается примерно в 5 млн. долларов. Нередко используется схема компенсационного лизинга, когда оплата осуществляется продукцией, производимой на предприятии. В Государственной Думе в настоящее время ставится вопрос о пересмотре ФЗ «О лизинге» и внесении в него поправок. Если будет принята новая редакция закона или поправки к нему, которые смогут разрешить проблемы лизинга недвижимости, то тогда можно будет ожидать значительного увеличения доли лизинга недвижимости в общем объеме заключаемых договоров лизинга в России. |